Contrato Futuro de D.I. de 1 Dia na BM&F

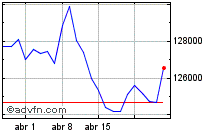

| Índice Bovespa |

| CÓD |

BOV:IBOV |

| EX |

|

| ULT |

128.197,25 |

| VAB |

0,00 |

| VOL |

0,00 |

Diário | 128.197,25 |

|

Mensal | 128.197,25 |

|

Cada contrato futuro de DI de 1 Dia negociado no Mercado BM&F estabelece um acordo de compra e venda de R$ 100.000,00 descontado pela taxa média de depósitos interfinanceiros de um dia (DI), compreendida entre o dia da negociação e o dia do vencimento do contrato. É uma operação baseada nas expectativas do comportamento futuro da taxa DI.

No Mercado BM&F, o investidor consegue negociar contratos futuros de taxa média de depósitos interfinanceiros de um dia (DI1) com vencimento no primeiro dia útil de todos os meses de vencimento do contrato – quatro primeiros meses subsequentes ao mês em que a operação for realizada e, a partir daí, nos meses que se caracterizarem como de início de trimestre. A negociação deste derivativo ocorre das 9:00h às 16:00h e das 16:50h às 18:00h (after market). A cotação do contrato futuro de DI1 é negociada em taxa de juro composta, expressa ao ano (252 dias úteis), e seu código de negociação é formado pelo radical DI1, acrescido da letra referente ao mês de vencimento do contrato e de dois números referentes ao ano de vencimento do mesmo. O lote padrão de negociação deste derivativo é composto por 5 contratos.

Entendendo o DI Futuro

O Contrato Futuro de Taxa Média de Depósitos Interfinanceiros de Um Dia negociado no Mercado BM&F constitui-se em uma referência para a economia como um todo por sintetizar, em seus pregões, as expectativas sobre os comportamentos dos juros para períodos futuros.

As operações com Depósitos Interfinanceiros compõem o universo que é a base de cálculo da taxa média de DI da Cetip. Nesse universo, as operações entre bancos grandes ou pequenos, públicos ou privados, estrangeiros ou nacionais formam uma das taxas referenciais mais importantes do sistema financeiro nacional para várias operações bancárias. Essa taxa é apurada por meio de metodologia estatística definida e divulgada diariamente pela Cetip, como uma taxa de juro ao ano, com base em 252 dias úteis, representando o custo básico de captação bancária para aquele dia específico. De maneira resumida, pode-se dizer que o Depósito Interfinanceiro representa uma operação de empréstimo entre bancos e que a taxa média DI da Cetip representa a taxa referencial básica do custo das operações interbancárias.

A BM&F, com o objetivo de aperfeiçoar os instrumentos de proteção de risco, lançou, em junho de 1991, o Contrato Futuro de Taxa Média de Depósitos Interfinanceiros de Um Dia (DI Futuro). Ao atender à demanda por hedge de entidades comerciais e bancárias e da indústria de fundos de investimento, esse instrumento tornou-se rapidamente uma das maiores inovações da indústria de derivativos no Brasil.

O contrato futuro de DI baseia-se nas taxas médias calculadas pela Cetip, que espelham o custo médio praticado nas operações de troca de disponibilidade de recursos entre instituições financeiras para curtíssimo prazo.

O objeto de negociação do DI Futuro é a taxa de juro efetiva até o vencimento do contrato, definida para esse efeito pela acumulação das taxas diárias de DI no período compreendido entre a data de negociação, inclusive, e o último dia de negociação, inclusive. Este contrato demonstra a expectativa do mercado para a taxa de juro efetiva acumulada entre a data de hoje e o último dia de negociação do contrato (último dia útil do mês). A cotação do DI Futuro negociado no Mercado BM&F é expressa sob a forma de uma taxa efetiva de juro anual, base 252 dias úteis, com até três casas decimais.

O vencimento do contrato futuro de DI é mensal e acontece sempre no primeiro dia útil do mês. Nesse dia, é divulgada a taxa de juro praticada na véspera, completando as informações necessárias para o cálculo da taxa de juro acumulada. As negociações com o contrato que está vencendo podem ser realizadas no pregão até o último dia útil do mês anterior ao do vencimento.

O que é DI Futuro?

Contratos de DI Futuro são acordos de compra ou venda da expectativa de taxa de juro de DI para o período compreendido entre a data de negociação e a data de vencimento do contrato.

De maneira resumida, pode-se dizer que o Depósito Interfinanceiro (DI) representa uma operação de empréstimo entre bancos e que a taxa média DI da Cetip representa a taxa referencial básica do custo das operações interbancárias.

A BM&F, com o objetivo de aperfeiçoar os instrumentos de proteção de risco, lançou, em Junho de 1991, o Contrato Futuro de Taxa Média de Depósitos Interfinanceiros de Um Dia. Ao atender à demanda por hedge de entidades comerciais e bancárias e da indústria de fundos de investimento, esse instrumento tornou-se rapidamente uma das maiores inovações da indústria de derivativos no Brasil.

O contrato futuro de DI baseia-se nas taxas médias calculadas pela Cetip, que espelham o custo médio praticado nas operações de troca de disponibilidade de recursos entre instituições financeiras para curtíssimo prazo.

Por que negociar DI Futuro?

No mercado de renda variável, os ativos financeiros estão sujeitos a oscilações diárias, que podem provocar situações indesejáveis para aqueles que têm programação financeira sem muita mobilidade.

Neste cenário, o mercado futuro de taxa de juro desempenha papel importante ao viabilizar a transferência de riscos entre seus diversos participantes. A flexibilidade do contrato futuro de depósitos interfinanceiros da BM&f o torna um dos instrumentos mais atrativos para a administração de portfólios de renda fixa.

A principal função das operações que envolvem contratos futuros de DI é o hedging (proteção) contra grandes oscilações na taxa de juro de algum contrato financeiro. As principais estratégias são:

-

Taxa pós-fixada contra taxa prefixada: se o investidor tem uma grande dívida com a taxa de juro pós-fixada e o cenário econômico aponta para uma alta de juros, a solução para evitar o impacto da alta seria vender um contrato futuro, transformando a taxa pós-fixada em prefixada. As datas de liquidação financeira do contrato e do empréstimo devem coincidir.

-

Taxa prefixada contra taxa pós-fixada: se o investidor tiver uma grande dívida com a taxa de juro prefixada, e houver uma expectativa de baixa de juro, por meio da compra de um contrato futuro, será possível proteger-se do impacto da baixa do juro sobre o resultado financeiro.

Principais características do DI Futuro

A negociação de DI Futuro no Mercado BM&F constitui-se em uma referência para a economia como um todo por sintetizar as expectativas sobre os comportamentos dos juros para períodos futuros.

Isso é possível, em primeiro lugar, pelo seu elevado grau de liquidez, que garante a formação de preços em ambiente competitivo e com total transparência. Além disso, trata-se de um contrato futuro referenciado em uma taxa amplamente divulgada e conhecida pelo mercado.

Como negociar DI Futuro na BM&F?

Normalmente, os negócios com DI Futuro são realizados por telefone, através da Mesa de Operações das corretoras de valores mobiliários. Algumas corretoras disponibilizam plataformas eletrônicas de negociação (Home Broker) integradas à plataforma WebTrading da BM&FBovespa, permitindo que o investidor negocie contratos futuros de DI diretamente de seu computador, tablet ou telefone celular.

O código de negociação do DI Futuro é composto pelo radical DI1, acrescido da letra correspondente ao mês de vencimento do contrato e de dois números correspondentes ao ano de vencimento do contrato. A cotação do DI Futuro é expressa sob a forma de taxa de juro anual, base 252 dias úteis, com até três casas decimais. estabelece um acordo de compra e venda de R$ 100.000,00 descontado pela taxa média de depósitos interfinanceiros de um dia (DI), compreendida entre o dia da negociação e o dia do vencimento do contrato. É uma operação baseada nas expectativas do comportamento futuro da taxa DI. Cada contrato de DI Futuro representa a negociação de R$ 100.000,00 descontado pela taxa média de depósitos interfinanceiros de um dia (DI), compreendida entre o dia da negociação e o dia do vencimento do contrato. É uma operação baseada nas expectativas do comportamento futuro da taxa DI.

Para negociar taxa de juros no mercado futuro, o investidor precisa ter depositado na conta margem da corretora um percentual do valor total dos contratos negociados. As corretoras também costumam aceitar títulos púbicos (tesouro direto), certificados de depósitos bancários (CDB), ou ações de empresas como margem de garantia. O lote padrão de negociação de DI Futuro é composto de 5 (cinco) contratos. O Mercado BM&F permite a venda à descoberto de DI Futuro, ou seja, o investidor não precisa ter uma posição comprada em aberto neste contrato para vendê-lo.

Diariamente, a BM&FBovespa executa o ajuste diário das posições em aberto (compradas ou vendidas) em DI Futuro, creditando e debitando valores nas contas que os participantes do mercado futuro mantém junto às corretoras.

Cotações de DI Futuro – BM&F

A ADVFN disponibiliza cotações em tempo real de todos os contratos futuros de DI negociados no Mercado BM&F.

Como interpretar os preços negociados no DI Futuro?

A forma atual de negociação do contrato de DI futuro – taxa anual baseada em 252 dias úteis – foi introduzida pela BM&F em 18 de janeiro de 2002. Para manter compatibilidade com o mecanismo original de preço unitário (PU), que foi a forma adotada pela bolsa de valores quando do lançamento do contrato em 1991, procede-se à transformação automática de todos os negócios efetuados em pregão para cotação em PU.

Todas as posições compradas em pregão, ou seja, compradas em taxa, revelando expectativa de alta para a taxa de juro, são automaticamente convertidas em posições vendidas em PU, e vice-versa. Logo, a instituição que assumir posição em pregão comprada em taxa de juro estará vendida em PU e a instituição que assumir posição em pregão vendida em taxa de juro estará comprada em PU.

Como o contrato é cotado em taxa de juro efetiva, para efeito da determinação de seu valor financeiro, transforma-se a taxa efetiva em PU e, depois, multiplica-se o resultado pelo valor em reais estabelecido pela BM&F. Cada ponto de PU corresponde a R$ 1,00. Como o valor final de liquidação é de 100.000 pontos, o tamanho do contrato corresponde a R$ 100.000,00.

Depois de transformadas em PU, as posições em aberto, ao final de cada pregão, serão ajustadas com base no preço de ajuste do dia, estabelecido conforme regras estabelecidas pela bolsa de valores, com movimentação financeira no dia útil subseqüente (D+1). O ajuste diário é calculado até a data de vencimento, inclusive.

O valor do ajuste diário, se positivo, será creditado ao comprador da posição em PU (vendedor original em taxa) e debitado ao vendedor da posição em PU (comprador original em taxa). Caso o valor seja negativo, será debitado ao comprador da posição em PU e creditado ao vendedor da posição em PU.

Por conseguinte, uma posição comprada em taxa terá ajustes positivos quando a taxa de juro subir e ajustes negativos quando a taxa de juro cair. De modo inverso, uma posição vendida em taxa terá ajustes positivos quando a taxa de juro cair e ajustes negativos quando a taxa de juro subir.

Como ocorre a liquidação do DI Futuro?

A liquidação do contrato futuro de DI é exclusivamente financeira, por meio de operação inversa à posição original, na data de vencimento do contrato. A posição do investidor é automaticamente zerada no dia do vencimento: investidor que estiver comprado será vendido e vice-versa.

O DI Futuro vence no primeiro dia útil do mês de vencimento do contrato (quatro primeiros meses subsequentes ao mês em que a operação for realizada e, a partir daí, os meses que se caracterizarem como de início de trimestre).

O investidor também pode liquidar sua posição antes do dia de vencimento do contrato, bastando apenas negociar o mesmo contrato assumindo uma posição oposta à posição em aberto. A liquidação financeira termina com a apuração final dos ajustes diários.

Quanto custa negociar DI Futuro na BM&F?

Além de ter que disponibilizar um percentual do valor dos contratos como margem de garantia para poder comprar ou vender DI Futuro, o investidor também deve arcar com a taxa de corretagem cobrada pela corretora de valores mobiliários pela intermediação da operação.

A taxa de corretagem é variável e baseia-se, normalmente, na Tabela TOB (Taxa Operacional Básica) sugerida pela própria bolsa de valores: 3,00% sobre o volume financeiro total envolvido na transação. No caso de operações daytrade, a taxa de corretagem sobre a compra ou venda de DI Futuro é de 1,50%.

O investidor também deverá pagar pelos serviços prestados pela BM&FBovespa e pela Clearing de Derivativos. Esta última cobra um valor fixo de R$ 0,01166 por cada contrato de DI Futuro liquidado na data de vencimento (taxa de liquidação). Já a BM&FBovespa cobra uma taxa de emolumentos pela execução da negociação e uma taxa de registro pelo registro ou pela liquidação de cada contrato futuro de DI antes da data de vencimento. O valor destas taxas varia de acordo com o volume de contratos negociados nos últimos vinte e um pregões. Negócios envolvendo contratos futuros de DI com vencimento inferior a sessenta e três dias são isentos da cobrança da taxa de registro.

A bolsa de valores também cobra uma taxa de permanência pelo serviço de acompanhamento de posições em aberto e pela emissão de relatórios e arquivos pela Clearing. O custo diário da taxa de permanência por contrato em aberto e inativo é fixo: R$ 0,0081600. Este valor pode ser reduzido dependendo do volume de negócios envolvendo este contrato.

Imposto de Renda (IR) em operações com DI Futuro

Há incidência de cobrança de imposto de renda sobre todo ganho líquido na negociação ou liquidação de um contrato futuro de DI. A alíquota base de imposto de renda utilizada para o mercado de DI Futuro é de 15% sobre o lucro líquido da operação.

O imposto de renda em operações no mercado futuro é apurado sobre o resultado positivo da soma dos ajustes diários observados entre a data de abertura do contrato e a data de encerramento ou cessão da operação.

A apuração é realizada ao longo da vigência do contrato e não mensalmente. A responsabilidade de apuração e de pagamento de imposto de renda é do investidor contribuinte. O pagamento do imposto de renda deve ser realizado até o último dia útil do mês subsequente ao mês de apuração. A alíquota de imposto de renda incidente sobre operações daytrade no mercado de DI Futuro é de 20% sobre os ganhos auferidos.

Recursos principais

Recursos principais